Блог им. proton |Нефть выбирает удобные позиции для резкого движения.

- 29 ноября 2017, 09:37

- |

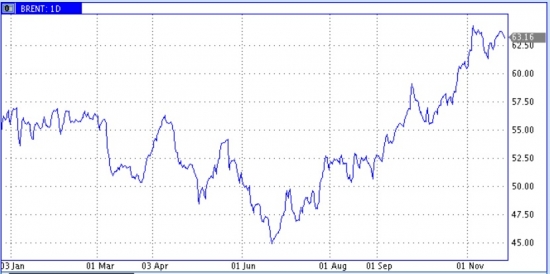

Во вторник цены нефти продолжили снижение. Пока откат не очень выразительный. Основные перегруппировки сил и связанные с этим движения цен естественно ожидать в предстоящие 2 дня, когда игроки начнут интегрировать в цены обновленное по итогам ОПЕК+ видение перспектив рынка. Пока перед заседанием на рынке перевешивает настрой на коррекцию цен. На фьючерсном рынке ситуация контанго, когда дальние фьючерсы стоили дороже ближних сменяется беквордацией, когда дальние фьючерсы дешевле.

В таких условиях хранить нефть, особенно в плавучих хранилищах, становится крайне невыгодно, и их распродажа будет фактором, препятствующим дальнейшему росту цен. Впрочем «борцунов» с ростом цены уже и так достаточно. Напомним о продолжающемся росте добычи в США. Выходящие сегодня данные по добыче и запасам нефти из-за океана станут последним значимым событием на рынке перед оглашением решений ОПЕК+. А пока из опубликованных данных Американского института нефти (API — American Petroleum Institute) следует, что запасы сырой нефти в США за отчетную неделю увеличились на 1,82мб. Запасы бензина сократились на 1.53 мб, а дистиллятов выросли на 2,7 мб. Запасы нефти в Кушинге: -3,18 мб. По прогнозам экспертов, опрошенных агентством Bloomberg запасы сырой нефти: -2,95 мб; бензина: +1.02 мб; дистиллятов: +0,700 мб. И по собственному прогнозу Bloomberg запасы сырой нефти в Кушинге: +2.0 мб. Но это все предположения и оценки, а что же скажет Департамент энергетики? Так что ждем сегодняшних оперативных недельных сообщений от EIA — будет интересно.

( Читать дальше )

- комментировать

- 42

- Комментарии ( 3 )

Блог им. proton |Подходим к максимумам. Продавай! (в смысле покупай!)

- 30 апреля 2015, 20:34

- |

Большое видится на расстоянии. Предстоящие расслабления и дачные путешествия позволят с чуть большего расстояния посмотреть на привычные рынки. Предлагаю пищу для размышления.

Добыча нефти в США в последние годы быстро увеличивается за счет растущей добычи сланцевой нефти. Объемы добычи уже приближаются к своим историческим максимумам. Можно ли только на основании этого делать какие-либо прогнозы?

«Всем приходилось наблюдать за поведением стайки воробьев. Их неизменными атрибутами являются веселое чириканье и общая суета. Но при появлении опасности чириканье изменяет тональность, а затем наступает тишина, которая является для них сигналом опасности. В этой тишине участники «тусовки» еще раз быстро оценивают обстановку, и если она им не нравится, то члены команды дружно меняют свою дислокацию. На новом месте опять идет постоянный обмен сигналами. «Чив!» — «Жив!» – «Все нормально!» — «Чив!» — «Жив!» И это происходит ровно до следующей действительной или мнимой угрозы.

Животные и птицы часто сбиваются в стаи, что повышает их способность замечать опасности и увеличивает выживаемость. Многие члены стаи часто могут не видеть самой опасности, но просто доверяют складывающемуся мнению и присоединяются к поведению своих сородичей. Тактика быстрого реагирования на показавшуюся кому-то из стаи опасность оправдывает себя, повышает выживаемость участников стаи и наполняет смыслом стадное поведение. Коллективное поведение оказывается предпочтительней в условиях, когда скорость реакции бывает важнее более или менее адекватного осознания обстановки или когда оценить реальную степень угрозы каждому члену стаи бывает сложно.

В аналогичных условиях приходится действовать инвесторам на рынке. Инвестору приходится сортировать по уровням значимости огромный вал информации, оценивать степень влияния потока событий, проводить оценку перспектив развития ситуации. Можно пропустить важную новость и иногда только по движению цен удается осознать, что случилось что-то важное. Неудивительно, что в таких условиях в действиях инвесторов довольно часто проявляются составляющие стадного поведения.

Родившийся для обслуживания рынков технический анализ позволяет выделить важные уже известные паттерны и помогает инвестору подстроиться под массовое поведение. Правила технического анализа в большинстве своем имеют как раз такой смысл. Например, наиболее известный лозунг – trend is your friend — призывает покупать тогда, когда большинство покупает и двигает цены вверх, или продавать, когда большинство продают, а цены катятся вниз.

В арсенале технического анализа сформулировано много наблюдений за поведением рыночной толпы и связанных с этим правил массового поведения, которые призваны помочь присоединиться к рыночному движению и заработать за счет изменения цен. Одним из широко распространенных правил технического анализа является отработка кривыми значимых максимумов. Так, статистически оправданной является продажа актива, в то время когда его цена приближается к достигавшимся ранее важным максимальным отметкам. Примерная логика рассуждений может быть немного разной, но в основном она незатейлива: «Если ранее на таком уровне многие продавали и продавцы переломили ситуацию в свою пользу, то, вполне вероятно, что так произойдет и на этот раз». Уровень предыдущего максимума является безубыточным для тех, кто по ошибке покупал вблизи предыдущего максимума цены, и многие из них на этот раз постараются выйти из актива, который приносил им виртуальные убытки во время снижения цены.

В условиях большого потока информации, среди которого он легко может пропустить значимые компоненты, зачастую оправданными выглядят действия инвестора с оглядкой на других. Своеобразная «мода» на поступки распространена в самых разных областях нашей жизни, но на рынках она проявляется наиболее рельефно. Эта мода или действия одних, подобно тому как поступают другие, приводит к повторяемости сочетаний графических фигур. И складывающееся сейчас начало подобного сочетания фигур имеет повышенную вероятность в дальнейшем получить уже встречавшееся продолжение.

Однако массовость поведения влияет не только на цены. Совсем скоро это можно будет проверить на очень важной для мировой экономики характеристике – объеме добычи нефти в США. Хабберт (M.KING HUBBERT) в своей знаменитой статье о наступлении атомного века (NUCLEAR ENERGY AND FOSSIL FUELS), опубликованной в июне 1956 г., предсказал казавшийся тогда совершенно фантастическим феномен достижения максимума нефтяной добычи в США. Взвешивая известные данные о динамике добычи и динамике разведанных запасов, он в своей работе приходит к выводу о приближении страны к пику добычи нефти. На его графике максимумы добычи нефти должны были прийтись на 70-е гг.:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс